【導讀】2026年1月30日,意法半導體(STMicroelectronics,STM)發布2025年第四季度及全年財報。其中,四季度凈營收33.3億美元(同比微增0.2%)、毛利率35.2%(略超指引中值),主要依托個人電子產品增長及產品組合優化;全年凈營收118億美元(同比降11.1%)。財報同時給出2026年一季度展望,預計凈營收中值30.4億美元、毛利率33.7%,同比增長將提速,另詳細披露了各業務板塊、現金流等核心信息,為市場提供全面參考。

2025年第四季度凈營收33.3億美元;毛利率35.2%;營業利潤1.25億美元,其中包括1.41億美元減值、重組費用和其他相關業務退出成本

2025全年凈營收118億美元;毛利率33.9%;營業利潤1.75億美元,其中包括3.76億美元減值、重組費用和其他相關業務退出成本

業務展望(中值):2026 年第一季度凈營收 30.4 億美元,毛利率33.7%。

2026年1月30日,中國 – 服務多重電子應用領域、全球排名前列的半導體公司意法半導體(STMicroelectronics,簡稱ST)(紐約證券交易所代碼:STM)公布了按照美國通用會計準則(U.S. GAAP)編制的截至2025年12月31日的第四季度財報。此外,本新聞稿還包含非美國通用會計準則的財務數據(詳情參閱附錄)。

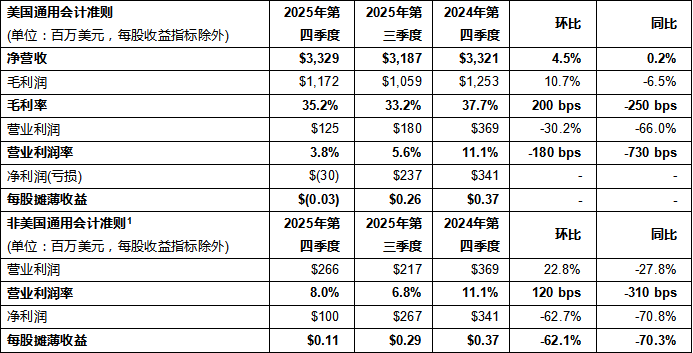

意法半導體第四季度實現凈營收為33.3億美元,毛利率為35.2%,營業利潤1.25億美元,凈虧損3000萬美元,每股攤薄收益負0.03美元(非美國通用會計準則1營業利潤2.66億美元,非美國通用會計準則1凈利潤1.00億美元,每股攤薄收益0.11美元,其中包括將每股收益提高0.18美元的負一次性稅項支出)。

對此,意法半導體總裁兼首席執行官Jean-Marc Chery評論道:

“第四季度凈營收高于業務展望中值,主要得益于個人電子產品收入增長,其次,CECP和工業產品也為營收增長做出了一定的貢獻;汽車業務低于預期。毛利率高于業務展望中值,主要歸功于產品組合優化。第四季度營收恢復同比增長。”

“2025年營收118億美元,下降11.1%。營業利潤率1.5%,凈利潤1. 66億美元。非美國通用會計準則營業利潤率4.7%,非美國通用會計準則凈利潤為4. 86億美元。凈資本支出(非美國通用會計準則)為17.9億美元,同時實現自由現金流(非美國通用會計準則)2.65億美元。”

“2026年第一季度業務展望中值是,凈營收30.4億美元,環比下降8.7%,高于過去幾年一季度均值,第四季度開始的同比增長勢頭在第一季度加快。毛利率預計約33.7%,其中包括約220個基點的閑置產能支出。”

“2026 年,凈資本支出(非美國通用會計準則)預計約 20 億至 22 億美元。”

“我們的戰略重點仍然是加快創新;執行全公司范圍的制造布局重塑與全球成本結構優化計劃,并加強自由現金流的產生。”

季度財務摘要

2025年第四季度回顧

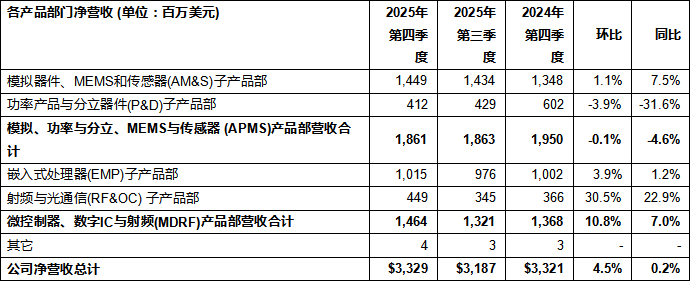

提示:在2025年1月1日,意法半導體對產品部財務報表做了一些調整。上一年對比期數據已經做了相應調整,詳見附錄。

凈營收總計33.3億美元,同比增長0.2%。其中OEM(原始設備廠商)凈銷售收入同比提高0.6%,代理渠道同比下降0.7%。凈營收環比增長4.5%,比公司業績指引的中值高出160個基點。

毛利潤總計11.7億美元,同比下降6.5%。毛利率為35.2%,比意法半導體業績指引中值高20個基點,比去年同期下降250個基點,生產效率下降是毛利率降低的主要影響因素,匯率波動影響和產能預留費用減少對毛利率也有一定的影響。

營業利潤為1.25億美元,低于去年同期的3.69億美元。意法半導體的營業利潤率占凈營收3.8%,同比下降730基點,相比之下,2024年第四季度營業利潤率11.1%。本季度營業利潤包括1.41億美元的資產減值、重組費用和其他相關的業務退出成本,主要涉及與此前公布的全公司制造布局重塑和成本結構優化計劃。如果不包括這筆支出項目,第四季度非美國通用會計準則1營業利潤為2.66億美元。

各產品部門同比表現如下:

模擬產品、功率與分立器件、MEMS與傳感器(APMS)產品部:

模擬產品、MEMS與傳感器(AM&S)子產品部

營收增長7.5%,主要得益于影像傳感器產品銷售增長。

營業利潤2.35億美元,增長6.6%。營業利潤率為16.2%,去年同期為16.3%。

功率與分立(P&D)子產品部:

營收下降31.6%

營業利潤由去年同期盈利1.24億美元轉為虧損4500萬美元。營業利潤率為-30.2%;去年同期為7.5%。

微控制器、數字IC與射頻(MDRF)產品部:

嵌入式處理器(EMP)產品部

營收增長1.2%,雖然通用微控制器業務增長,但連接安全處理器和定制處理器營收下降,抵消了通用微控制器的部分增長空間

營業利潤1.95億美元,增長7.5%。營業利潤率19.2%;去年同期為18.1%。

射頻和光纖通信(RF&OC)子產品部:

營收增長22.9%

營業利潤1.05億美元,增長11.0%。營業利潤率23.4%%;去年同期為25.9%

凈利潤和每股攤薄收益分別降至負3000萬美元和負0.03美元,其中包括1.63億美元的非現金一次性所得稅支出,相比之下,去年同期凈利潤和每股攤薄收益分別為正3.41億美元和0.37美元。2025年第四季度,非美國通用會計準則凈利潤為1億美元,攤薄后每股收益為0.11美元,其中包括將每股收益提高0.18美元的負一次性稅項支出。

現金流量和資產負債表摘要

第四季度經營活動產生凈現金 6.74億美元;去年同期為 6.81 億美元。2025 年全年經營活動產生凈現金21.5 億美元,下降 27.4% ,占總營收的 18.2%。

2025年第四季度和全年凈資本支出(非美國通用會計準則1)分別為3.95億美元和17.9億美元,去年同期分別為4.7億美元和25.3億美元。

2025年第四季度和全年自由現金流(非美國通用會計準則1)分別為2.57億美元和2.65億美元;去年同期分別為1.28億美元和2.88億美元。

第四季度末庫存為31.4億美元;上一季度為31.7億美元;去年同期為27.9億美元。季度末庫存周轉天數為130天;上一季度為135天;去年同期為122天。

第四季度,公司向股東派發現金股息8700萬美元,按照當前股票回購計劃,回購了9200萬美元公司股票。

截至2025年12月31日,意法半導體的凈財務狀況(非美國通用會計準則)穩健,為27.9億美元,截至2025年9月27日,為26.1億美元;總流動資產為49.2億美元,總負債為21.3億美元。考慮到尚未發生的專項撥款預付款對總流動資產的影響,截至2025年12月31日,調整后的凈財務狀況(非美國通用會計準則1)為24.6億美元。

公司動態

2025年12月18日,意法半導體在荷蘭阿姆斯特丹召開特別股東大會,股東批準了Armando Varricchio和Orio Bellezza為監事的任命,任期至2028年年度股東大會結束。

業務展望

意法半導體2026年第一季度營收指引中值:

凈營收預計為30.4億美元,環比降低8.7%,上下浮動350個基點。

毛利率為33.7%,上下浮動200個基點

本業務展望基于2026年第一季度實際美元對歐元匯率約大約1.16美元 = 1.00歐元的假設,并已考慮包含現有對沖合約的影響

第一季度封賬日是2026年3月28日

本業務展望未考慮全球貿易關稅今后可能發生的變化對公司營收的影響。

意法半導體電話會議和網絡廣播通知

意法半導體已于2026年1月29日舉行電話會議,與分析師、投資者和記者討論 2025 年第四季度財務報表及本季度業務前景。登錄意法半導體官網https://investors.st.com, 即可收聽電話會議直播 (僅收聽模式)。該資料于2026年2月13日前可以重復收聽。

非美國通用會計準則的財務補充信息使用須知

本新聞稿包含非美國通用會計準則的財務補充信息。

讀者注意,這些指標未經審計,且并非按照美國通用會計準則 (U.S. GAAP) 編制,不可替代美國通用會計準則財務指標。此外,不得用這些非美國通用會計準則財務指標與其他公司的同名信息進行比較。為了彌補數據局限性的影響,不應孤立地閱讀非美國通用會計原則的財務補充信息,而應結合意法半導體根據美國通用會計原則編制的合并財務報表分析這些信息數據。

要想了解意法半導體的非美國通用會計準則財務指標與美國通用會計準則財務指標的調節表,請參閱本新聞稿的附錄。

前瞻聲明

本新聞稿中包含的一些非歷史事實的陳述是基于管理層當前的觀點和假設,以已知和未知的風險和不確定性為前提,對未來做出的涉及已知和未知的風險和不確定趨勢的預測陳述和其他前瞻性陳述(按照1933年證券法最新版第27A條或1934年證券交易法最新版第21E條的規定),這些風險和不確定趨勢可能由于以下因素而導致實際結果、業績或事件與本聲明所預期的結果、業績或事件存在重大差異:

全球貿易政策的變化,包括關稅、貿易壁壘和貿易制裁的延續、采用和擴大,這些政策變化正在影響宏觀經濟環境,并且這種影響可能會加劇;這些政策變化正在對我們的產品需求構成負面影響,并且這種負面影響可能會加劇;

不確定的宏觀經濟和行業趨勢(例如,通貨膨脹和供應鏈波動),這些趨勢正在影響我們的產能和終端市場對產品的需求,這種面影響可能會加劇;

客戶需求與預測不同,這可能要求我們徹底改變措施,但是可能無法完全或根本不能實現預期利益。

在瞬息萬變的技術環境中設計、制造和銷售創新產品的能力;

我司、客戶或供應商經營所在地區的經濟、社會、公共衛生、勞工、政治或基礎設施條件的變化,包括由于宏觀經濟或地區事件、地緣政治和軍事沖突、社會動蕩、勞工行動或恐怖活動;

可能影響我們執行計劃和/或實現政府撥款的研制計劃目標的意外事件或情況;

我們的任何主要分銷商出現財務困難或主要客戶大幅減少訂單

我司的產能利用率、產品組合和制造效率和/或滿足為供應商或第三方制造供應商預留的產能所需的產量;

我司運營所需的設備、原材料、公用事業服務、第三方制造服務和技術或其他物資的供應情況和成本(包括通貨膨脹導致的成本增加);

我司的信息技術系統的功能和性能:這些系統面臨網絡安全威脅,并支撐我們的制造、財務、銷售等重要經營活動;入侵我們或客戶、供應商、合作伙伴、第三方授權技術提供商的 IT 系統

我司的員工、客戶或其他第三方的個人數據被竊取、丟失或非法使用,以及違反隱私法規

我司的競爭對手或其他第三方的知識產權(“IP”)主張的影響,以及我們能否以合理的條款和條件獲得所需技術許可;

稅收規則的變化、新的或修訂的立法、稅務審計的結果或國際稅務條約的變化可能影響我們的經營業績以及我們準確估計稅收抵免、退稅、減稅和準備金以及實現遞延所得稅資產的能力,致我們的整體稅務狀況發生變化;

外匯市場的變化,尤其是與歐元和我們經營活動所用的其他主要貨幣對美元的匯率變化;

正在進行的訴訟的結果以及我們可能成為被告的任何新訴訟的影響

產品責任或保修索賠,基于疫情或無法交貨的索賠,或與我們的產品有關的其他索賠,或客戶召回產品包含我們的芯片

我們、我們的客戶或供應商經營所在地區的自然事件,如惡劣天氣、地震、海嘯、火山爆發或其他自然行為、氣候變化的影響、健康風險和傳染病或全球流行傳染病;

半導體行業監管和相關法規加緊,包括與氣候變化和可持續發展相關的監管和倡議,以及我公司到2027年所有直接間接排放(范圍一和范圍二排放)以及產品運輸、商旅出差和員工出勤相關排放(我們聚焦的范圍三部分排放)實現碳中和的目標;到2027年底實現100%購買再生能源發電的目標。

傳染病或全球傳染病疫情可能會在很長一段時間內繼續對全球經濟產生重大負面影響,也可能對我們的業務和經營業績產生重大不利影響

我司的供應商、競爭對手和客戶之間的橫向和垂直整合導致的行業變化;

逐步推進新計劃的能力,能否成功可能受到我們無法控制的因素影響,包括第三方提供的重要元器件的供應能力和分包商的表現是否符合我們的預期。

個別客戶使用某些產品的場景可能與此類產品的預期用途不同,并可能導致性能差異,包括能耗差異,最終無法實現我們披露的減排目標,引發不利的法律訴訟,或產生額外的研究成本

這些前瞻性陳述受各種風險和不確定性的影響,可能導致我們業務的實際結果和業績與前瞻性陳述產生重大不利差異。某些前瞻性陳述可以通過使用前瞻性術語來識別,例如“相信”、“預期”、“可能”、“預期”、“應該”、“將”、“尋求”或“ 預期”或類似表達或其否定形式或其其他變體或類似術語,或通過對戰略、計劃或意圖的討論。

其中一些風險已在 “第 3 項”中定義并進行了更詳細的論述。重要信息——風險因素” 已列入我們于 2025年2 月 27 日報備SEC證券會的截至 2024年 12 月 31 日的年度Form 20-F年度報告中。如果其中一種或多種風險因素已成為既定事實或基本假設被證明是錯誤的,則實際結果可能會與本新聞稿中預期、相信或預期的結果大不相同。我們不準備也沒有義務更新本新聞稿中的任何行業信息或前瞻性陳述,反映后續事件或情況。

我們在不定期報備證券交易委員會的 “第三項.重要信息——風險因素”文件中列出了上述不利變化或其他因素,這些因素可能對我們的業務和/或財務狀況產生重大不利影響。